每年的1月份和4月份是香港公司做账审计的高峰期,很多需要做账和审计的客户,会来向我们咨询,应该如何着手准备这些做账的资料。

卓道国际根据多年的会计服务经验,我们汇总写了此篇文章,希望您对公司的做账审计有一个清晰全面的认识。

新成立的香港公司,首年报税税局会帮您自动延期至第18个月,往后的每个年度都是12个月申报一次。

如果您公司收到税表了,请记得留意税表下发的时间,即下图红色框的时间,千万不要逾期了。

第一份税表必须在收到的3个月内申报完成,已经有做过账的公司,收到税表可以根据公司的年结日向税局申请延期。

如果是选择3月31日作为年结日,可以延期到当年的11月15日,如果是选择12月31日作为年结日,可以延期到次年的8月15日。

请注意,延期的申请需要在税表发出的一个月内交给税局,否则会错过申请延期的时机。

通常大部分的香港公司会选择3月31日和12月31日这两个日期作为年结日,能够申请延期,这样就能够保证公司有充裕的时间来进行做账报税,避免因超期产生罚款。

每年一到做账的时间,有些客户准备起账务资料就会手忙脚乱,不知道从何入手,特别是每年 笔数和流水很多的客户。

我们的建议是,在平时最好是按月分类整理单据,如果一个年度单据太多,工作量太大了,那么可以细化到每个月来整理归档,这样要做账的时候也能很轻松从容把资料提供过来,账目也方便核对。

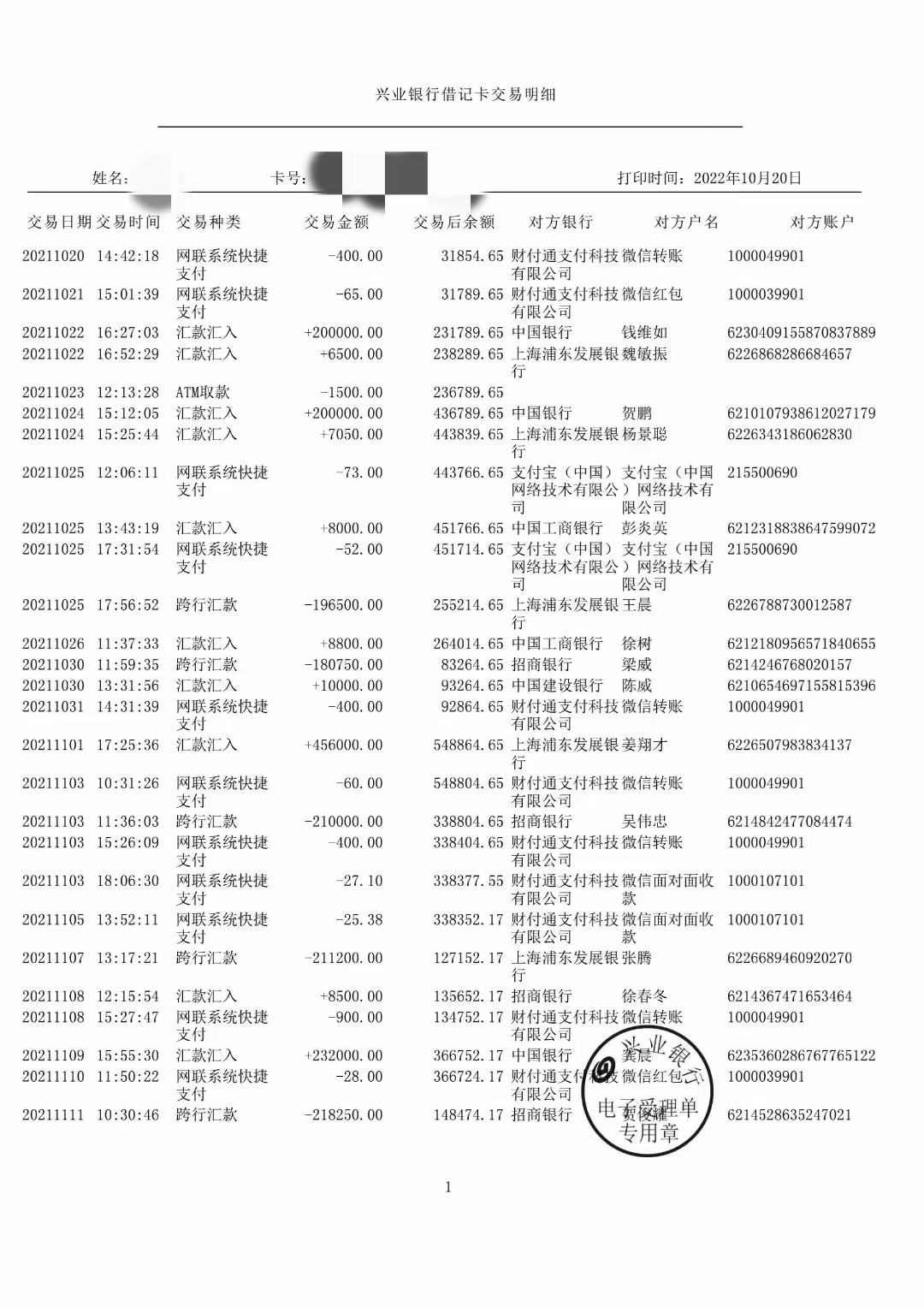

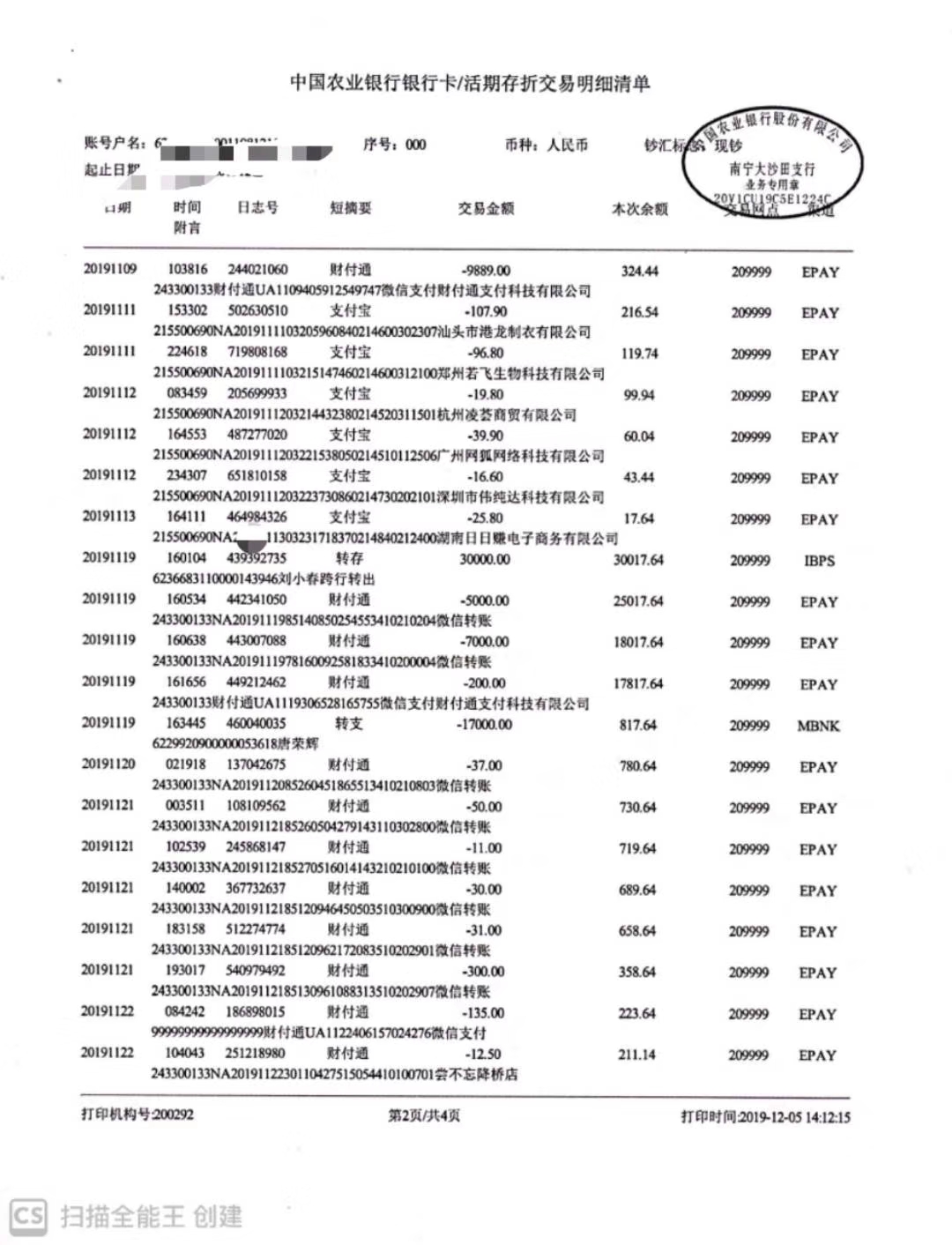

香港公司开户银行每个月的结单,无论是电子结单还是纸质结单,平常都要保存好,以供审计使用。如果有多个银行账户,也需要一并提供。

香港公司经营的收入和支出,特别是银行流水上的每笔明细,都需要提供对应的单据来入账。且所有的票据都需要有开票方的盖章。

香港公司的运费、工资、房租、办公费、交通费等,如有都是可以提供过来入账的。

香港公司的资料如注册证书、商业登记证、法团成立表格、公司章程、周年申报表及其他变更文件需提供,以及公司的架构图。

1、会计师在收到您公司的账务资料后,会分类整理原始的票据,核对银行流水,编制财务报表。

如果公司盈利了,就需要缴税。首200万港币的利润,优惠税率是8.25%,超过200万港币税率为16.5% ,再加上政府推出的一些税务减免措施,整体的税率会更低。

下面的这个香港公司,2018/19年度盈利了543,032港币,按照8.25%税率计算,需缴纳44,800 港币,再减去2万港币的税款宽减,最终只需缴纳24,800港币。公司整体的税负降低了。

另外,如果公司盈利且符合离岸豁免,可以向税局申请豁免税收,申请成功后就无需交税。

如果您想知道自己的香港公司是否满足离岸豁免的要求,可以随时联系我们,为您提供专业咨询。

无运营的公司,理应出具无运营申报(即不活跃报告),而不是简单的选择做“零申报”,“零申报”并不是正规的报税方式。

有运营的公司,如实的做账报税,在把审计报告和税表提交给税局后,税局会对公司进行一个评税,才能确定公司是否需要缴税,缴纳多少税。如果您的公司是有实际经营行为发生,但是做了“零申报”的,也别太着急,建议最好是把之前所有年度的审计都补做起来。

香港公司无论规模大小,只有把账目合规做好,公司才能走得更远。首先,香港的《公司条例》就已经明确规定,公司的账目需要审计,它是公司持续正规经营的基础。如果公司有实际经营但是没有报税,属于严重的瞒税行为,会面临高额罚款甚至刑事罪行。其次,做账审计是维护银行账户的必备条件之一,有些银行每年会对公司进行商业调查,其中就包含了提供财务报表,而审计报告就是最好的证明。下面是某个银行发给客户的商业调查信,就明确要求提供最近期的审计报告或税务证明。如果提供不了,则很有可能被关闭账户。

最后,从长远来看,如果公司发展壮大要上市融资,对于投资者来说,审计报告就是具有很强的公信力,可以帮助投资人全面的了解公司的经济实力,是一个非常具有说服力的证明文件。

以上就是有关香港公司做账审计的内容,后期我们也会继续和大家分享香港公司相关税务知识,持续更新一些大家比较关心的知识内容干货。

如果您还有疑问想进一步咨询,我们将有专业团队和您做具体的沟通,并提供解决方案,欢迎随时与@卓道国际交流~

2021年2月24日,香港财政司司长发表2021-22财政预算案,宽减2020/21课税年度100%利得税、薪俸税及个人入息课税,最高减免10,000港币。